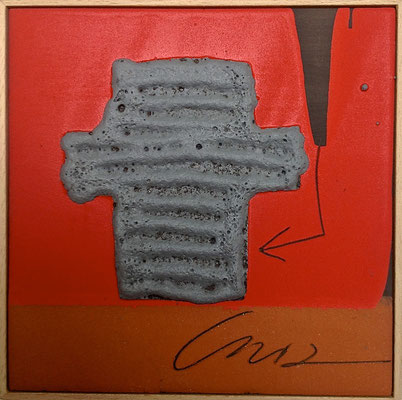

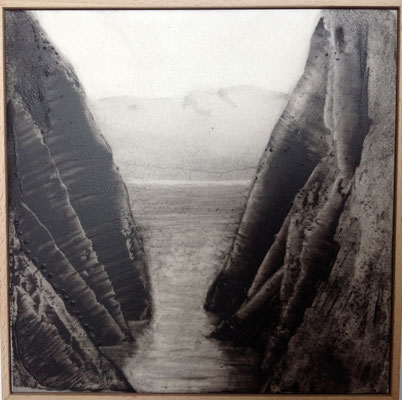

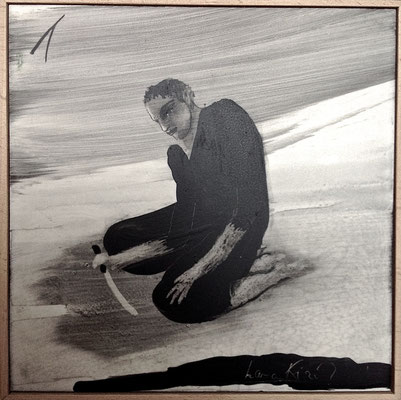

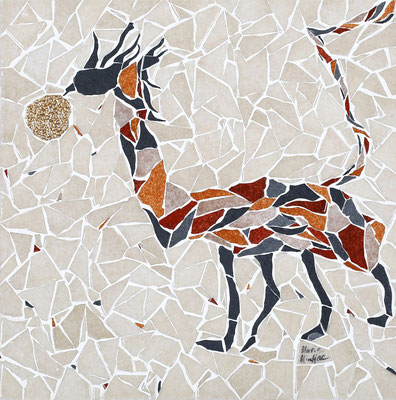

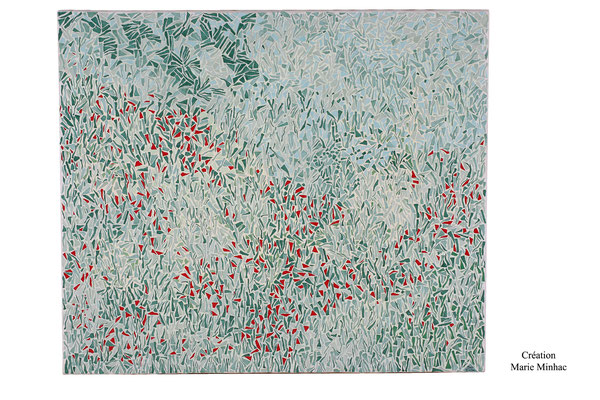

GALEARTE présente des artistes travaillant la matière en fragments que ce soit la peinture, le métal, les émaux, la terre

Déductions fiscales des acquisitions d’œuvres originales d’artistes vivants

Pour qui ? – Les sociétés soumises, de plein droit ou sur option, à l’impôt sur les sociétés (IS).

– Les entreprises individuelles soumises à l’impôt sur le revenu dans la catégorie des BIC, à l’exclusion des BNC

(Exemple : un médecin ne peut pas mais un cabinet médical pourrait).

– Plus généralement, il faut être en mesure d’inscrire le prix de l’œuvre à un compte de réserve spéciale au passif du bilan de l’entreprise.

Conditions L’entreprise doit exposer l’œuvre d’art et doit communiquer sur le lieu de l’exposition :

– Dans un lieu accessible gratuitement au public ou aux salariés ; dans les locaux de l’entreprise, (Exemple : il ne peut pas s’agir d’un bureau personnel, d’une résidence personnelle ou d’un lieu réservé aux seuls clients de l’entreprise) ;

– Ou lors de manifestations organisées par l’entreprise ou par un musée, une collectivité territoriale ou un établissement public auquel le bien aura été confié ou dans un musée auquel le bien est mis en dépôt ;

– En permanence pendant 5 ans (période correspondant à l’année d’acquisition et aux 4 années suivantes).

Comment et combien ? L’acquisition d’œuvres originales d’artistes vivants et le mécénat, ouvrent à une déduction fiscale plafonnée en fonction de l’option la plus avantageuse pour l’entreprise :

– Soit à hauteur de 0,5% du chiffre d’Affaire Hors Taxe

– ou bien à hauteur 20 000 €, plafond alternatif

Pour l’achat d’œuvre d’art, le montant de l’achat est déductible du résultat de l’année d’acquisition et sur les quatre années qui suivent (soit un étalement sur 5 ans) et ce par fractions égales

= division du prix de l’œuvre par 5.

Ces 1/5ème sont donc déductibles dans la limite de 0,5% du Chiffre d’Affaire Hors Taxe ou 20 000 euros, en fonction de l’option la plus avantageuse et minorées des actions de mécénats déjà

réalisées sur l’année.

Si la fraction du prix d’acquisition de ou des œuvres achetées (1/5ème) ne peut être totalement déduite sur une année, l’excédent non utilisé ne peut pas être reporté et déduit sur l’année

suivante, il est perdu.